Une citation de L. Randall Wray que j’aime beaucoup narre comment les 6 plus grosses réductions de la dette des États-Unis ont été suivies par les 6 dépressions économiques de son histoire, je l’ai même citée à deux reprises (ici et là). Mais, il y a un petit grain de sable que ce billet va examiner à la loupe : l’interaction entre dette privée et dette publique. Ainsi, dans cette citation Wray mentionne la réduction de la dette publique sous Bill Clinton, un surplus budgétaire sur plusieurs années beaucoup plus restreint que les six autres et une réduction de la dette beaucoup plus limitée que les six autres, mais une réduction de la dette néanmoins, et pas de dépression consécutive. Wray précise encore qu’il y eut la bulle internet pour financer et la croissance et le surplus budgétaire de Clinton. Alors, la monnaie privée, le crédit bancaire est-il tout aussi valable voire plus que la monnaie publique, souveraine (pièces et billets, monnaie banque centrale) ? Wray se contente de préciser que ce surplus fut suivi de la récession de Bush dès mars 2001 (donc bien avant les attentats du 11 septembre), d’une nouvelle euphorie spéculative (notamment avec les subprimes sur l’immobilier) et d’un nouvel effondrement avec l’actuelle crise, dont nous ne sommes toujours pas sortis. Sachant qu’en plus des déficits colossaux sont intervenus entre-temps, et que la volonté politique d’équilibrer le budget nous replonge dans la récession, on comprend que Wray totalise 7 réductions de dette publique pour 6,5 dépressions économiques, avec, peut-être, le 0,5 manquant si la rigueur budgétaire est appliquée et nous fait replonger.

Mais tout de même, pourquoi ce 0,5 fait débat alors que les autres étaient sans équivoques, pourquoi est-il possible de jouer avec l’équation comptable fondamentale du néochartalisme où le déficit publique est la source de l’épargne du privée et le surplus un prélèvement sur cette épargne ?

D’abord, malgré l’effet médiatique qu’il eut, la réduction de l’endettement de l’État fut minime comparé à celles précédant les six dépressions des États-Unis : seulement 1,97 % de baisse du montant de la dette entre son pic sous Clinton au premier octobre 1999 et son plancher au premier octobre 2000, les trois autres baisses de son mandats ne dépassant pas les 0,4 %, son mandat finissant sur une hausse au dernier trimestre et une hausse totale de 36,5 %. Ensuite, il y a un peu de marge de manœuvre possible par l’endettement privé comme je l’explique sans plus tarder.

C’est que l’équation ne considère que l’épargne nette du secteur privé. Or, s’il peut épargner sur le secteur public voire sur le secteur étranger, il le peut aussi en interne, en endettant ceux qui le veulent pour permettre à d’autres d’épargner, même si en net, tout s’annule. Tout le monde peut se faire crédit, par exemple les entreprises peuvent payer leurs fournisseurs avec des effets de commerce, c’est-à-dire la simple promesse de payer la somme à une certaine date ultérieure, lorsque ses propres ventes seront effectuées par exemple. La grande distribution est friande de ce type de paiements, les banques encore plus : le crédit sous toutes ses formes est leur spécialité. Les créances sur les budgets d’acteurs privés ont toutefois un immense inconvénient : elles supposent que, à la date indiquée, le débiteur disposera bien de la trésorerie nécessaire pour effectivement payer ces créances. Si ça marche, le secteur privé se crée ainsi de la monnaie (au sens large de moyen de paiement) qui remplace efficacement la monnaie d’État. Mais ça ne marche pas toujours, et en cas de défaut mieux vaut avoir la monnaie publique que cette monnaie de crédit privé. Pire encore, plus l’économie fonctionne, s’accroît, gagne en confiance, et plus le crédit privé s’accumulent ; mais plus le crédit privé s’accumule et plus chacun finit par s’inquiéter de ce que ces crédits seront effectivement payés ou non, et le cycle se retourne alors : chacun se met à exiger d’être payé plus qu’il ne paie, donc l’encourt de crédit diminue, et plus le volume de monnaie sur lequel repose l’activité économique elle-même diminue, c’est-à-dire justement au moment où il y a le plus besoin de monnaie.

En une phrase, la monnaie privée est procyclique, et seule la monnaie publique est contracyclique et peut lui permettre de ne pas (trop) subir ses emballements. Illustration :

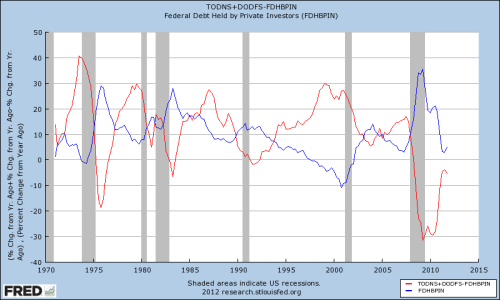

Dettes détenues par le secteur privé américain :

Rouge : dettes américaines non-fédérales.

Bleu : dette publique fédérale.

r = -0,84

Bien qu’une économie ouverte comme celle des États-Unis soit extrêmement complexe, on constate clairement que, sitôt que les récessions (zones grises) suivent toutes un retournement du crédit privé, parfois après une stagnation plus ou moins longue (baisse de la courbe rouge) ; qu’à l’inverse ces récessions sont l’occasion d’une hausse spectaculaire du montant de dette fédérale détenues par le secteur privé (hausse de la courbe bleue). Les courbes s’inversent à nouveau entre les récessions. Autrement dit, pour alimenter la croissance de la production réelle, il faut une croissance des monnaies détenues par le secteur privé, si la croissance de la monnaie publique ne vient pas satisfaire cette demande, alors la monnaie privée s’y engouffre et complète l’offre de monnaie, mais en cas de récession, la monnaie publique croit durablement plus vite que la monnaie privée.

Dans le cas des surplus Clinton, on voit clairement qu’à force de décélérer, la croissance de la monnaie publique devient négative entre 1997 et 1998. Justement, c’est à partir de ces années-là que son administration dégage officiellement un surplus budgétaire public. On constate également qu’à partir de ce retournement, la croissance du crédit privé s’accélère brutalement, jusqu’à retrouver le pic de 30 % qu’elle n’avait plus connu depuis 1980. Enfin, on constate que cette croissance constate ses premiers essoufflements avant la récession de 2001, qui calme un peu la croissance du crédit privé. Mais un peu seulement : elle continue à croître au lieu de se contracter même brièvement. La seule fois où elle ne le fit pas suite à une récession, c’est suite à celle de 1980, vite suivie d’une récession plus brutale et enfin d’une résorption du crédit privé en 1983. Pire, la monnaie publique ne croit plus vite que la privée que faiblement et brièvement (jusqu’à 8 points de croissance en plus par trimestre) comparés aux énormes écarts de 1975-1977 (jusqu’à 47 points de croissance en plus, ) et 1982-1984 (jusqu’à 34 points de plus), et brièvement : 7 trimestres de croissance supérieure contre 16 trimestre autour de la brève récession de 1991. Or, l’écart de croissance à nouveau en faveur du crédit privé ne cesse de croître, jusqu’à plus de 11 points pendant quatre trimestres consécutifs entre 2006 et 2007. Enfin, la preuve la plus spectaculaire de la fragilité du crédit privé ainsi accumulé, de la nécessité de le renforcer par plus de monnaie publique, c’est tout simplement l’énorme écart en sa faveur à partir de 2008 — jusqu’à 67 points ! —, ainsi que la permanence de cet écart — au moins 16 trimestres consécutifs, dont la moitié à plus de 40 points d’écart.

On en peut que conclure que le secteur privé s’est insuffisamment consolidé en remplaçant ses fragiles créances privées par de (plus) solides créances publiques dans la foulée de la récession de 2001, et que l’énorme récession commencée en 2008 n’a pas soldé une partie de cet excès d’endettement privé toujours pendant en plus de celui accumulé entre-temps. À l’image de la récession de 1982-1983 complétant celle de 1980. C’est d’autant plus convaincant si on songe aux énormes fraudes dans le système du crédits qui ont fait nombre de unes de ces dernières années, à commencer par le secteur des subprimes et de ses prêts menteurs.

Une seconde conclusion découle logiquement de la première : tout stratagème visant à fragiliser la dette publique fragilise toute l’économie sans rémission possible, que ce soit obliger l’État à échanger contre une quantité fixe d’or, de la monnaie étrangère à taux fixe, ou le bon vouloir de créanciers privés, toute obligation de convertir sa monnaie en une autre dont il ne détient pas le monopole souverain d’émission l’empêche plus ou moins efficacement de remplir son indispensable rôle contracyclique.

Mais ce n’est pas ce qu’ont choisi nos dirigeants avec le Traité sur la Stabilité, la Coordination et la Gouvernance au sein de l’Union Européenne (simultanément au MES qui vise à assurer le fonctionnement de la pyramide de Ponzi) visant à réduire le déficit public permis à 0,5 % seulement. Jusqu’où tiendront-ils sans récession, sans effondrement ? Quel suspens insoutenable.

Per Capita Government Spending by President

http://economistsview.typepad.com/economistsview/2012/03/per-capita-government-spending-by-president.html

Ça confirme ce que j’ai écrit, et le graphique que j’ai concocté sur le site de la Federal Reserve de Saint-Louis. À noter qu’Obama n’a pas à beaucoup accélérer la croissance des dépenses publiques, vu qu’il tourne à 10 % environ du Pid de déficit public de 2009 à 2011…

Hum, le déficit d’Obama n’est pas suffisant pour annuler le manque de dépense du au désendettement privé. Il y a une reprise mais c’est vraiment faible. Et les coupes budgétaires automatiques arrivent en 2013.

Mais en voyant le graphique, je comprends pourquoi les américains votent Republicans même si ce sont d’affreux rétrogrades.

Mais je ne sais pas s’ils vont voter Repub cette année, la campagne est trop ignoble (attaques sur les femmes en particulier). Obama est un déficit hawk, malheureusement.

Oui, de toute façon, tant qu’on n’aura pas eu la peau de l’idée que le déficit public est un danger et qu’il faut empêcher les stabilisateurs automatiques de faire leur travail, on ne sera jamais vraiment tranquille.

Ce serait bien que les eurogouvernants aient une prise de conscience avant de nous de nous faire définitivement crasher (d’un autre côté, ces dernières décennies ont plutôt ressemblé à une déconstruction européenne qu’autre chose… maintenant que la zone euro arrive à bout de course, ils accélèrent la vitesse de crash). On encourt quelque chose de plus vicieux que la stagnation nippone. Il y au moins quelques pensées lucides dans la constellation de la BCE:

http://www.boursorama.com/actualites/grece-juncker-reconnait-l-insuffisance-des-mesures-pour-la-relance-0b8ba3ccfa59b02516e28f5f8fe6be9e

Article intéressant : le principe de réalité les martèle trop durement pour qu’ils puissent encore se payer le luxe de l’autisme affiché, mais c’est à peine si leur auriculaire frémit, surtout celui du conseiller du FMI cité…

Sa plus belle phrase reste « Le non-ajustement des salaires est la raison principale pour le taux élevé du chômage ». L’amnésie est si aiguë…

J’ai vraiment l’impression que la zone euro est devenue le terrain de jeu des experts néolibéraux, un peu comme l’Asie a pu l’être en 1997. Une nouvelle occasion de ressortir les vieux remèdes. Un peu comme la pratique de la saignée, mais à l’échelle des nations…

Pingback: Pépites d’un autre blog « Frapper monnaie

Pingback: Une intox à jet continu 2/2 « Frapper monnaie

Pingback: Nouvelles directions dans la théorie monétaire : Un entretien avec Marc Lavoie (2ème partie) « Frapper monnaie